많은 사람들이 매장에서 현금을 사용할 때 ‘괜히 귀찮아서’ 현금영수증을 받지 않는 경우가 많습니다. 하지만 이렇게 습관적으로 영수증 발급을 건너뛰면, 연말정산에서 돌려받을 수 있는 세금을 스스로 포기하는 셈이 됩니다. 실제로 국세청은 연간 수십만 원의 소득공제를 현금영수증으로 정산해주지만, 많은 납세자가 이를 모르거나 놓치고 있습니다. 이 글에서는 현금영수증 발급 방법을 상황별로 정확히 안내하고, 자영업자와 근로자가 각각 어떻게 활용하면 세금 혜택을 받을 수 있는지 실용적으로 정리해드립니다.

1. 현금영수증이란?

현금영수증은 현금이나 계좌이체로 결제한 거래내역을 국세청에 기록하는 제도입니다.

이를 통해 근로자는 소득공제 혜택을, 자영업자는 지출 증빙을 통한 비용 처리 혜택을 받을 수 있습니다.

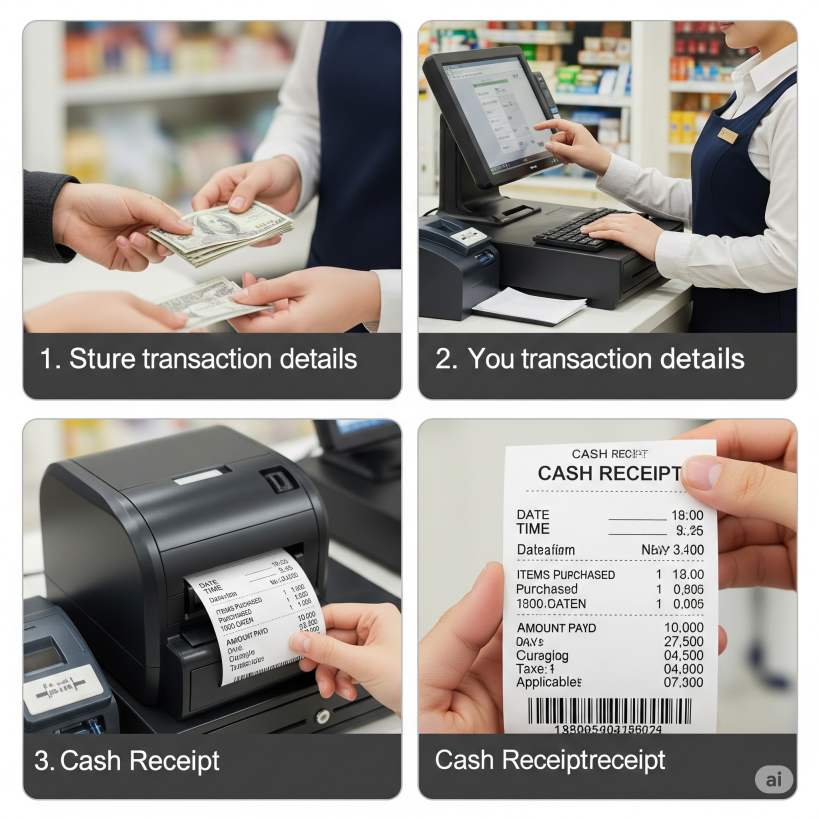

2. 현금영수증 발급 방법 3가지

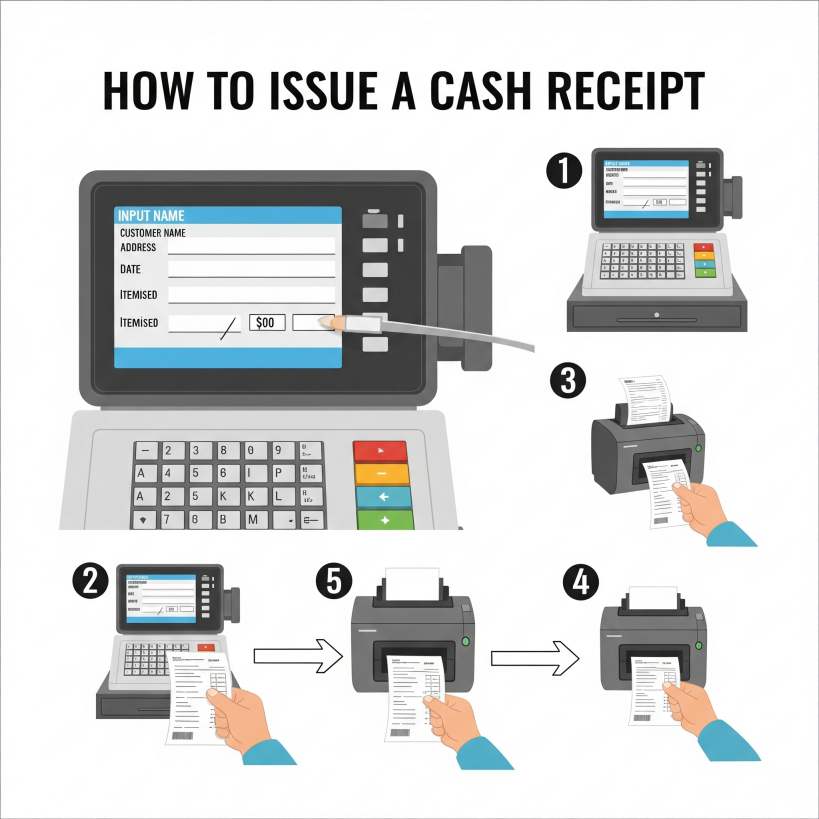

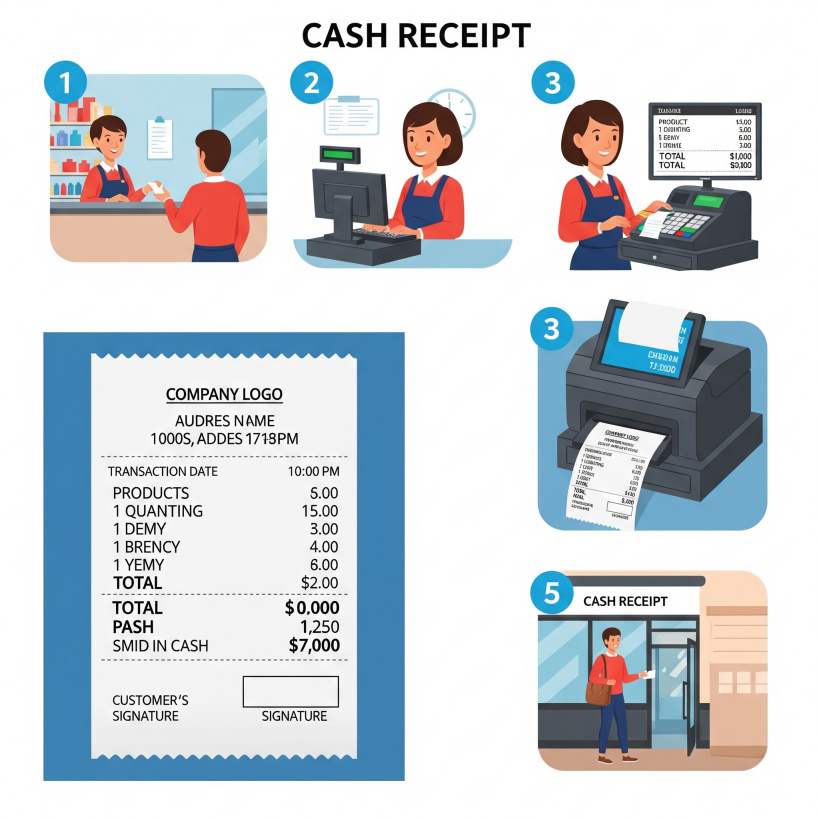

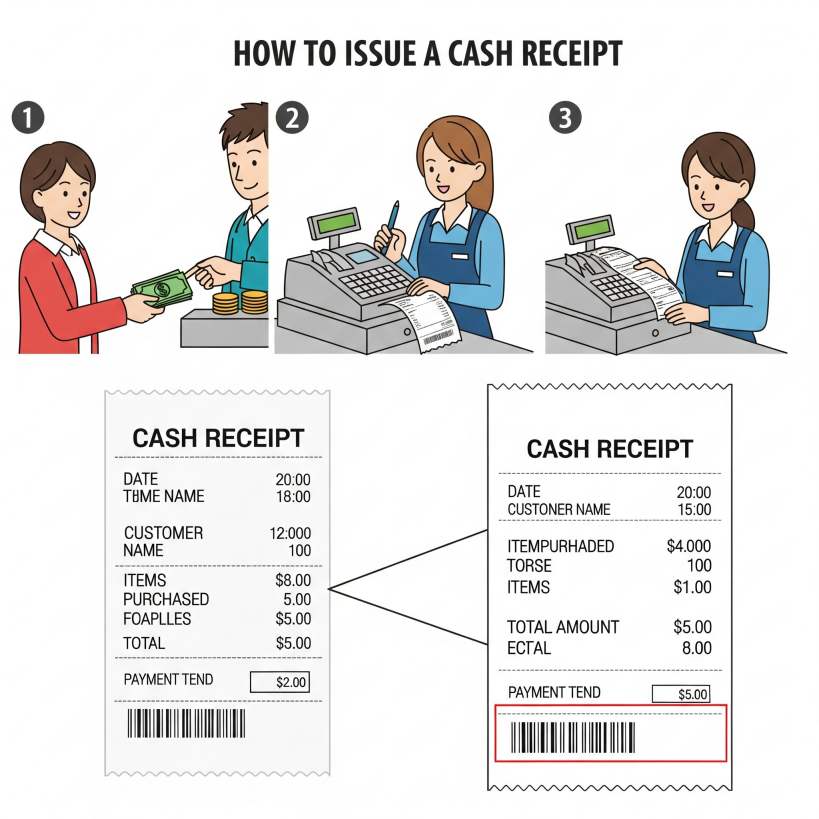

2-1. 매장에서 즉시 발급받는 방법

- 결제 시 “현금영수증 해주세요”라고 요청

- 휴대폰 번호 / 사업자등록번호 / 현금영수증 카드 중 한 가지를 제시

- 발급 여부는 현금영수증 앱 또는 홈택스에서 확인 가능

✅ 근로소득자는 휴대폰 번호, 자영업자는 사업자번호 입력이 일반적

2-2. 자동 발급 등록 방법 (국세청 등록)

- 국세청 홈택스 또는 모바일 앱 ‘손택스’ 접속

- [현금영수증 → 발급수단 관리] 메뉴에서 본인 명의의 휴대폰 번호 또는 현금영수증 카드 등록

- 등록 후부터는 매장에서 말하지 않아도 자동으로 발급 처리

✅ 모든 결제가 자동 등록되는 것이 아니므로 가맹점 여부 확인 필요

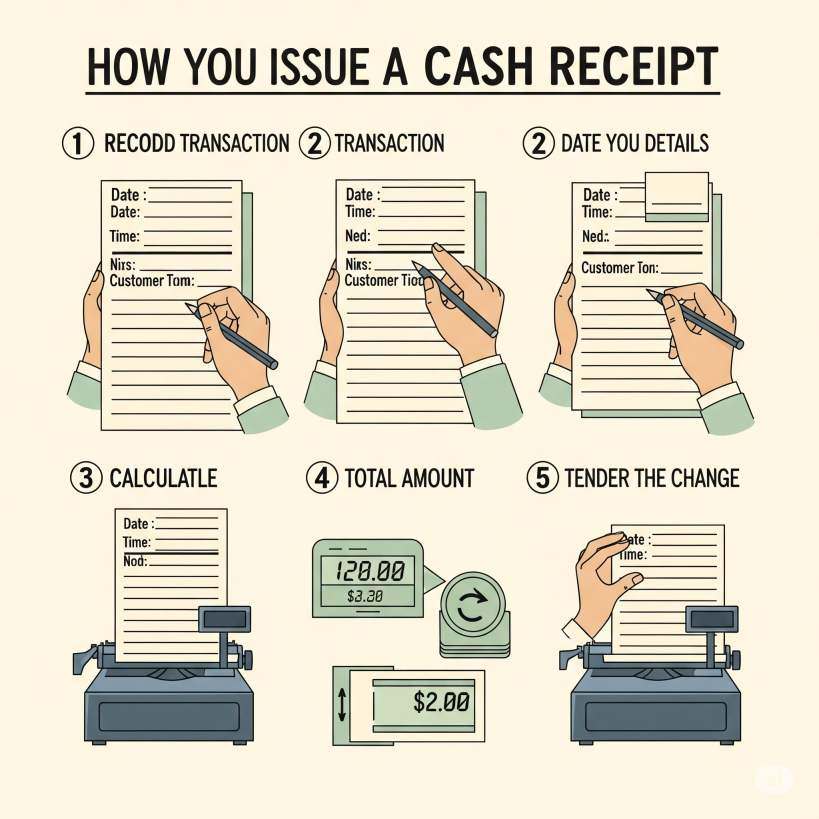

2-3. 자진 발급 요청 방법 (소비자 본인이 직접 등록)

- 거래 당시 현금영수증을 받지 못했을 경우, 국세청 홈택스에서 자진 등록 가능

- [조회/발급 → 현금영수증 자진발급] 메뉴에서

- 거래일자

- 금액

- 상호명

- 사업자등록번호

✅ 단, 법적으로 의무발급 대상 거래만 자진 발급 가능 (1만원 이상)

3. 목적에 따른 현금영수증 분류

| 구분 | 사용 예시 | 발급 수단 | 혜택 |

|---|---|---|---|

| 소득공제용 | 직장인의 개인 소비 | 휴대폰 번호 / 카드 | 연말정산 공제 |

| 지출증빙용 | 자영업자의 사업 비용 | 사업자등록번호 | 부가세/소득세 비용 처리 |

✅ 지출증빙용 발급 시에는 반드시 사업자번호로 요청해야 공제가 가능

4. 발급 여부 확인 방법

- 국세청 홈택스 (www.hometax.go.kr)

[조회/발급 → 현금영수증 사용내역 조회] - 모바일 앱 '손택스'

로그인 후 현금영수증 메뉴 → 기간별 조회 가능 - 카드사 또는 은행 앱에서도 연동된 경우 간단히 확인 가능

5. 자주 하는 질문 (FAQ)

Q1. 1만원 미만도 현금영수증 발급되나요?

👉 가능은 하지만, 가맹점 자율입니다. 의무는 1만원 이상부터.

Q2. 이미 결제했는데 안 받았어요. 나중에 받을 수 있나요?

👉 홈택스에서 자진 발급 신청 가능 (단, 가맹점 등록 업체만)

Q3. 친구 이름으로 발급된 것도 공제되나요?

👉 아닙니다. 반드시 본인 명의로 발급되어야 공제 적용됩니다.

✅ 마무리하며

현금영수증은 받는 데 몇 초 걸리지 않지만, 누적되면 연말정산에서 수십만 원의 세금 환급으로 돌아오는 제도입니다.

현금을 썼다면 습관처럼 “현금영수증 해주세요”라고 요청하고, 홈택스나 손택스를 통해 내역을 정기적으로 확인하는 습관을 들이세요.

이 글에서 소개한 방법대로 실천하면, 누구나 현명한 소비자이자 똑똑한 절세자가 될 수 있습니다.

댓글